Kada 31. prosinca otkuca ponoć i uđemo u novu 2023., na financijskom planu dogodit će se nešto što na ovim prostorima nismo vidjeli bar 70-ak godina – hrvatski građani velikom većinom štedjet će u domaćoj valuti. To se neće dogoditi zbog iznenadne promjene mentalnog sklopa ili skoka financijske pismenosti, već zbog notorne činjenice da će 1. siječnja doći do promjene valute.

Tako će se 220,9 milijardi kuna, koliko su krajem svibnja iznosili štedni i oročeni depoziti prema podacima Hrvatske narodne banke (HNB), pretvoriti u euro. No, samo manji dio ovog iznosa trebat će ustvari konvertirati u novu valutu.

Naslijeđeno nepovjerenje

Naime, depoziti u stranoj valuti (čitaj: euru) čine čak 87 posto od ukupnih štednih i oročenih depozita. Sklonost štednji u “tvrdoj valuti” na ovim prostorima nije nikakva novost. Još u bivšoj Jugoslaviji imovina se čuvala mijenjanjem dinara u omiljenu njemačku marku. U to je vrijeme takva praksa imala ekonomsko opravdanje – hiperinflacija i stalne devalvacije dinara činile su domaću valutu u očima naroda praktički bezvrijednom.

Međutim, nepovjerenje prema domaćoj valuti nastavilo se i u samostalnoj Hrvatskoj, ali sada s nešto manje ekonomske logike. Izuzimajući razdoblje Domovinskog rata, već 20-ak godina svjedočimo relativno niskoj inflaciji i stabilnom tečaju kune prema euru.

Od 2005. do 2021. godine najviša stopa inflacija zabilježena je 2008. kada je u prosjeku iznosila 6,1 posto. Između 2005. i 2013. uglavnom se kretala oko 3 posto, a od 2014. do 2020. nije prelazila 1,5 posto. Štoviše, u pandemijskoj 2020. zabilježili smo najnižu inflaciju u povijesti samostalne države, od 0,1 posto.

Izraženiji rast cijena započeo je lani, da bi ove godine eskalirao s dvoznamenkastim iznosom inflacije. Tečaj kune još je bio stabilniji, kretavši se oko 7,5 kuna. Najniži prosječni tečaju posljednjih 16 godina zabilježen je već spomenute 2008. kada je iznosio 7,2232 kune za euro.

S druge strane, kuna je najslabija bila 2014. kada je vrijedila 7,6300 za euro. Unatoč godinama stabilnosti tečaja i zauzdanoj inflaciji, sinonim za štednju u Hrvata položeni su euri u banci. A to se, prema ocjeni samih banaka, neće tako skoro promijeniti, čak ni kada uđemo u eurozonu. Drugim riječima, građani će nakon 2023. vjerojatno tek u malom broju razmisliti o štednji u, primjerice, američkom dolaru ili švicarskom franku.

Onaj tko se ipak odlučio za takav korak, recimo u posljednje tri godine, može biti zadovoljan odlukom. Prema srednjem tečaju HNB-a, 1000 dolara sredinom rujna 2019. vrijedilo je 6658 kuna. Sredinom rujna ove godine za 1000 dolara moglo se dobiti 7515 kuna, odnosno 13 posto više. Oročavanje dolara prije godinu dana (tečaj sredinom rujna) donijelo bi 18,8 posto povećanja vrijednosti depozita, samo na tečajnoj razlici.

S obzirom da je stopa inflacije trenutno iznad 12 posto, to znači da je taj štediša zahvaljujući jačanju američke valute ostvario realni porast vrijednosti od približno pet posto. A to je u današnjim uvjetima i više nego simboličnih kamatnih stopa odličan rezultat.

Štednja u švicarskom franku mrvicu je manje isplativa po pitanju tečaja. Naime, već više od 10 godina, od izbijanja dužničke krize u eurozoni, koju su hrvatski dužnici u “švicarcu” bolno osjetili na vlastitoj koži, traje razdoblje jakog franka. Prije godinu dana za 1000 franaka moglo se dobiti 6862 kune.

Sredinom rujna ove godine taj bi iznos vrijedio 7818 kuna, što je 13,9 posto više. Prije tri godine 1000 franaka vrijedilo je 6745 kuna, što znači da je tečaj u tom razdoblju ojačao 15,9 posto. Nakon ovih brojki, ključno pitanje koje se postavlja jest – hoće li se trend jačanja vrijednosti dolara i franka nastaviti?

Manipulacija tržištima

Odgovor na to pitanje je višeslojan i ovisi o monetarnim, ekonomskim i političkim zbivanjima u budućnosti. Američko gospodarstvo je čak i prije posljednjeg vala jačanja dolara imalo ogroman trgovinski deficit s ostatkom svijeta, a trenutni tečaj američke valute gotovo će sigurno dovesti do rekordno velikog deficita, ocjenjuje Josip Kokanović, analitičar Centra zlata.

Odgovor na to pitanje je višeslojan i ovisi o monetarnim, ekonomskim i političkim zbivanjima u budućnosti. Američko gospodarstvo je čak i prije posljednjeg vala jačanja dolara imalo ogroman trgovinski deficit s ostatkom svijeta, a trenutni tečaj američke valute gotovo će sigurno dovesti do rekordno velikog deficita, ocjenjuje Josip Kokanović, analitičar Centra zlata.

“S druge strane, eurozona je cijelo desetljeće imala trgovinski suficit s ostatkom svijeta, a tek je naftna i plinska kriza početkom ove godine dovela do blagog deficita. Ovako slab euro sigurno će relativno brzo dovesti do povećanja europskog izvoza i smanjivanja deficita.

Dakle, trenutno kretanje tečaja eura i dolara nema nikakvu podlogu u stvarnoj ekonomiji, već je rezultat manipulacije tržištima od strane središnjih banaka zbog korona krize i ukrajinskog rata, te nešto viših kamatnih stopa u SAD-u koje su nastale zbog brže reakcije Amerikanaca na visoku inflaciju”, kaže taj financijski analitičar.

”Budući da je inflacija postala podjednako veliki problem s obje strane oceana, europska i američka središnja banka će vrlo brzo uskladiti monetarnu politiku, pa će se smanjiti razlika u kamatnim stopama na obveznice. Tada će se u fokus sudionika na valutnim tržištima vratiti realna ekonomija, a to bi trebalo dovesti do slabljenja dolara i jačanja eura”, smatra Kokanović.

On napominje kako do tog preokreta trenda u kretanju tečaja možda neće doći sutra ili za par tjedana, jer svakodnevne vijesti vezane za inflaciju i plinsku krizu u nadolazećim mjesecima mogu dodatno uplašiti investitore i špekulante na financijskim tržištima. “No dolar je trenutno precijenjen barem 5 do 10 posto i ekonomske zakonitosti će ga prije ili kasnije vratiti na fer razinu”, kaže Kokanović.

Ljudi koji se odlučuju na štednju u banci već po definiciji pripadaju konzervativnom tipu financijskih ulagača, nesklonih špekulacijama. U tom kontekstu, teško je očekivati da će se dobar dio njih odlučiti na promjenu valute štednje, tim više ako znaju uzrečicu da je jedina sigurna prognoza za valutno tržište ona – pogrešna. Stoga ne čudi da vodeće banke u zemlji ne očekuju veliku navalu na štednju u dolaru ili franku nakon pridruživanja Hrvatske eurozoni.

Najveća, Zagrebačka banka, osim eura i kuna trenutno nudi štednju u američkom, australskom i kanadskom dolaru, dok štednja u “švicarcu” trenutno nije dostupna. “Oko dva posto ukupnih depozita Zabe trenutno čini štednja u američkim dolarima, a udio u švicarskim francima je ispod jedan posto”, poručili su iz te banke. Štednja u dolarima može se ugovoriti na najmanje 18 mjeseci, a kamatna stopa iznosi simboličnih 0,02 posto, kao i na kune i eure iste ročnosti.

Bogatiji će razmisliti

Na pitanje kakva su očekivanja Zagrebačke banke u vezi valutne strukture oročene štednje nakon uvođenja eura, iz Zabe ističu kako je u hrvatskim bankama više od 3/4 oročene štednje stanovništva bilo prvenstveno u stranoj valuti, a od toga preko 90 posto u euru.

“Manji dio štednje se odnosio na ostale valute i to prije svega na američki dolar. Uvođenjem eura tek oko 5 posto svih depozita stanovništva će se odnositi na ostale valute – američki dolar i ostale. Uvođenjem eura očekujemo da se tako i nastavi te štednja u euru, uskoro domaćoj valuti, dominira”, kažu iz te banke.

“Kako su američki dolar i švicarski franak, dvije najpoznatije valute te japanski jen u Aziji, često utočišta u ekonomskim ili političkim krizama, očekujemo da klijenti s većom ušteđevinom počnu razmišljati i o diverzifikaciji svoje štednje. To će vjerojatno tek malo i postupno moći utjecati na strukturu depozita stanovništva te bi se moglo očekivati da se struktura štednje u valutama blago mijenja, ali tek u dugom roku”, dodali su iz Zabe.

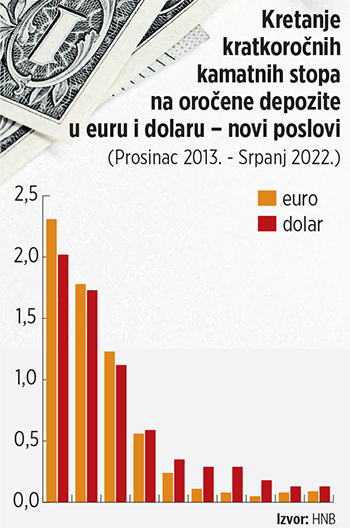

U Raiffeisen banci osim u kuni i euru građanima nude i štednju u američkom i australskom dolaru. Oročenje dolara na godinu dana donosi kamatu od 0,10 posto, što je ipak nešto bolje od 0,02 posto na kune i eure. Depoziti u američkoj valuti čine 10 posto oročene štednje u stranoj valuti, otkrivaju iz RBA iz koje dodaju kako za sada ne planiraju širenje ponude s novim valutama kao niti promjenu postojećih kamatnih stopa.

“Odnos između oročenih depozita u valutama EUR i USD u posljednje se dvije godine gotovo i nije promijenio usprkos nešto višoj kamatnoj stopi koju klijenti mogu ostvariti ugovaranje oročenih depozita u valuti USD te stoga ne očekujemo značajnu promjenu u tom odnosu sa skorim uvođenjem eura kao nacionalne valute”, tvrde iz RBA.

Najveći izbor nudi Erste banka u kojoj tvrde da je oročena štednja moguća u svim valutama s tečajne liste banke. “Krajem lipnja 2022. godine u Erste banci je udio depozita građana u kunama iznosio 38,8%, u eurima 54,1%, švicarskim francima 1,7%, američkim dolarima 4,5%, a u ostalim valutama 0,8%”, kažu iz Erstea. Dodaju da su posljednjih godina prisutni stabilni trendovi deponiranja sredstava na račune građana.

“Pritom se niti struktura depozita nije mijenjala. Tako je krajem 2021. godine udio depozita u kunama u segmentu iznosio 38,7%, u eurima 54,6%, švicarskim francima 1,6%, američkim dolarima 4,3%, a u ostalim valutama 0,8%. Godinu dana ranije, krajem 2020. godine, struktura depozita bila je slična, odnosno udio depozita u kunama iznosio je 37,1%, u eurima 56,3%, švicarskim francima 1,5%, američkim dolarima 4,4% te u ostalim valutama 0,8%”, kažu iz Erste banke.

U skladu s dosadašnjim trendovima, ali i time da se priljevi depozita u određenoj valuti uglavnom vežu uz visinu kamatnih stopa te redovne primitke manjeg dijela građana (primjerice moreplovci), u toj banci ne očekuju značajniju promjenu trenda rasta depozita u alternativnim valutama, posebno u okolnostima visoke likvidnosti i trenutačnih razina kamatnih stopa.