Nakon sumorne 2022. godine, u najvećoj mjeri obilježene intenzivnim padom cijena dionica, početak nove godine na svjetskim tržištima kapitala uglavnom je obojan optimističnim tonovima.

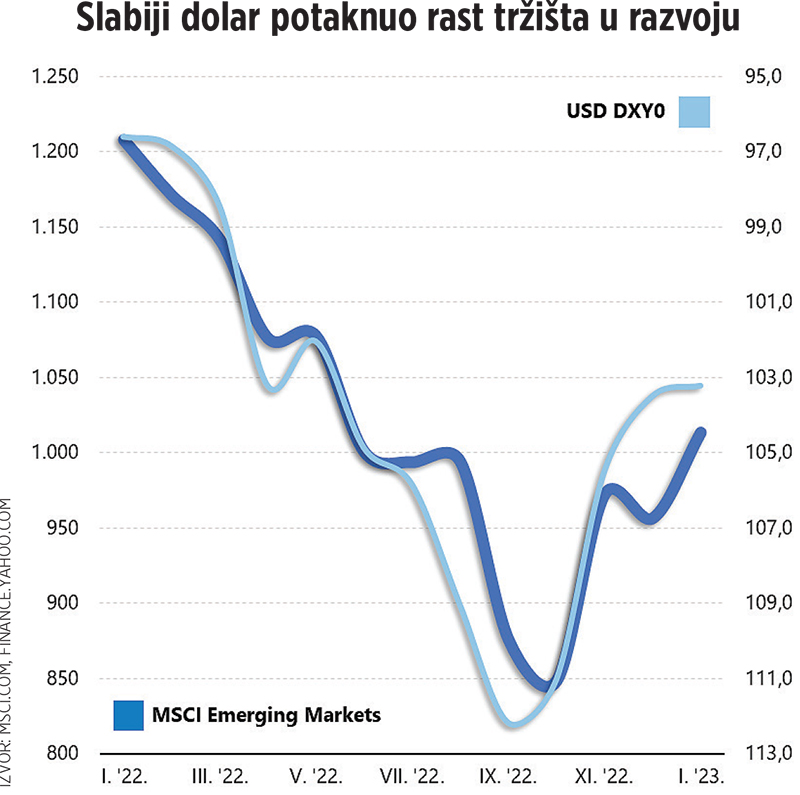

Rasprostranjeni rast na globalnoj razini možda najbolje ilustrira MSCI All Country World indeks koji je u svega sedam radnih dana namaknuo solidnih 3% rasta, ali različita izvedba geografskih komponenti indeksa otkriva i ponešto različite preferencije investitora.

Važna obavijest:

Sukladno članku 94. Zakona o elektroničkim medijima, komentiranje članaka na web portalu Poslovni.hr dopušteno je samo registriranim korisnicima. Svaki korisnik koji želi komentirati članke obvezan je prethodno se upoznati s Pravilima komentiranja na web portalu Poslovni.hr te sa zabranama propisanim stavkom 2. članka 94. Zakona.Uključite se u raspravu