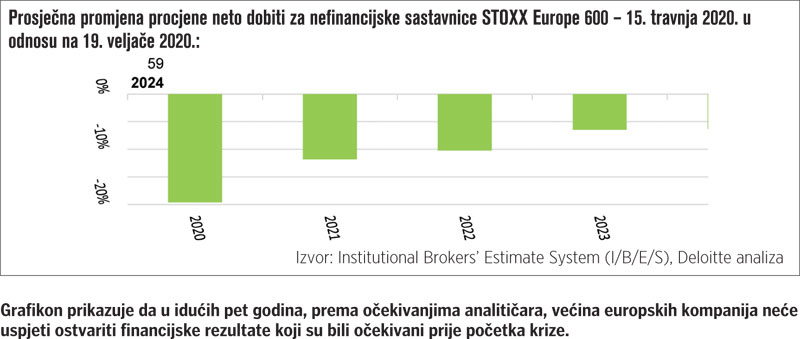

U idućih pet godina većina najvećih europskih poduzeća vjerojatno neće ostvariti rezultate projicirane prije početka krize. Njihove implicirane premije rizika na vlastita sredstva (eng. equity risk premium, ERP) su se stabilizirale, ali su i dalje preko 200 baznih bodova iznad razina prije krize.

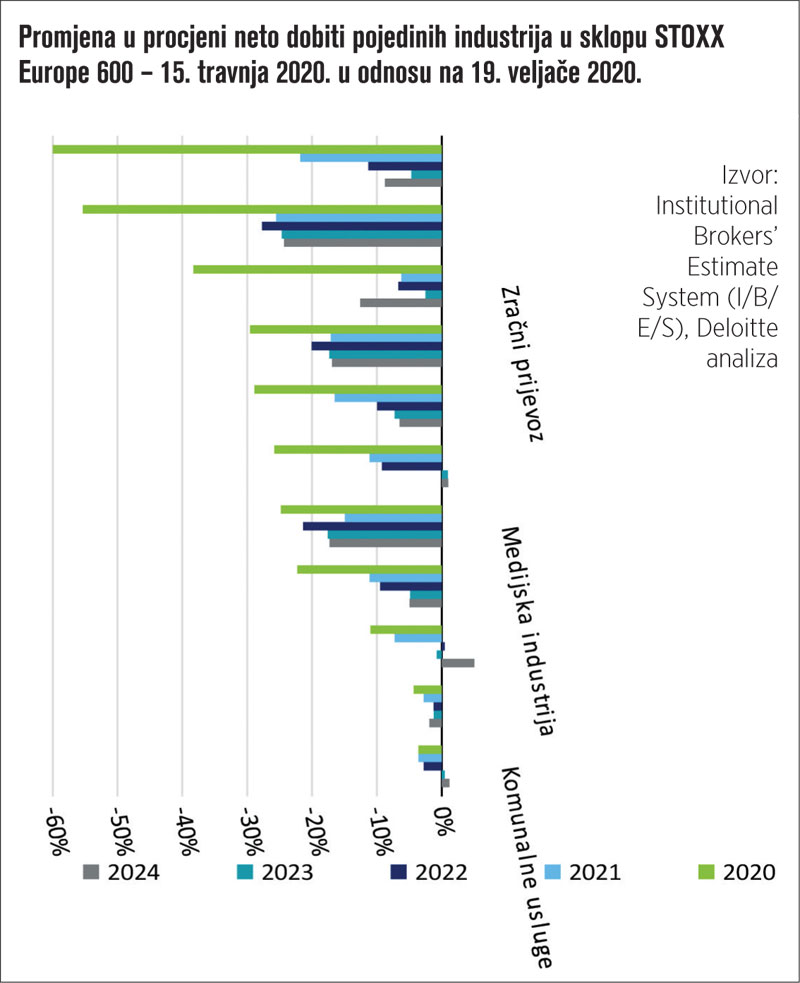

Cijene dionica na svim ključnim financijskim tržištima naglo su pale u posljednjih nekoliko tjedana, ali razlozi pada variraju od industrije do industrije.

Važna obavijest:

Sukladno članku 94. Zakona o elektroničkim medijima, komentiranje članaka na web portalu Poslovni.hr dopušteno je samo registriranim korisnicima. Svaki korisnik koji želi komentirati članke obvezan je prethodno se upoznati s Pravilima komentiranja na web portalu Poslovni.hr te sa zabranama propisanim stavkom 2. članka 94. Zakona.Uključite se u raspravu