Pola stoljeća nakon kolapsa Bretton Woods sporazuma, kojim su udareni temelji poslijeratne financijske infrastrukture na globalnoj razini, svijet se nanovo našao na prekretnici, no ovoga puta američka strana, čini se, niti ne pomišlja da makroekonomsku stabilnost na domaćem planu pretpostavi prijetnji globalne recesije.

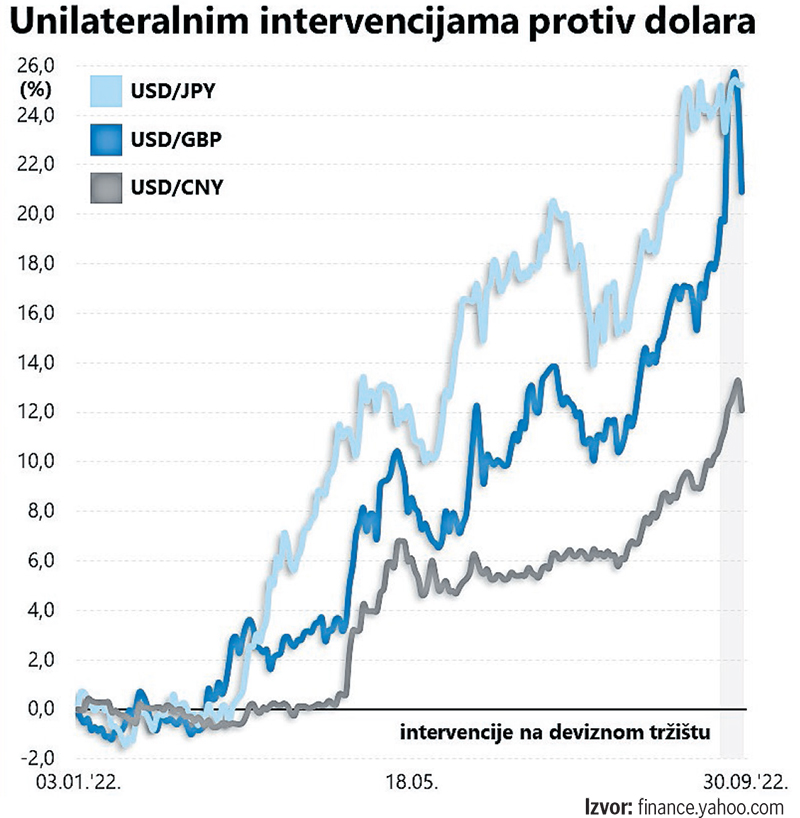

Pozadina snažnog dolara valjda je svima već dobro poznata: na krilima agresivne retorike i intenzivnog rasta kamatnih stopa FED-a, s očitim ciljem zauzdavanja inflacije, te prilično delikatne geopolitičke situacije (a zveckanje nuklearnim arsenalom nedvojbeno spada u tu kategoriju), ogromne količine kapitala potražile su sigurno utočite na američkim financijskim tržištima.

Važna obavijest:

Sukladno članku 94. Zakona o elektroničkim medijima, komentiranje članaka na web portalu Poslovni.hr dopušteno je samo registriranim korisnicima. Svaki korisnik koji želi komentirati članke obvezan je prethodno se upoznati s Pravilima komentiranja na web portalu Poslovni.hr te sa zabranama propisanim stavkom 2. članka 94. Zakona.Uključite se u raspravu