Nekako u sjeni senzacionalnih vijesti o eksplozivnom rastu cijena egzotičnih roba kao što su kakao ili kava, ili pak onih umirujućih o padu cijena žitarica koje, ako ništa drugo, a ono barem ne opravdavaju daljnji rast maloprodajnih cijena hrane, BHP Group je objavio ponudu za preuzimanje manjeg rivala, najavljujući novi val konsolidacije među rudarskim kompanijama.

Naizgled je riječ tek o oportunističkom potezu kojemu su prethodile godine obilatih profita pogonjenih dramatičnim rastom cijena sirova za koji je u velikoj mjeri kriva ili zaslužna Rusija.

Međutim, cijela priča pomalo prolazi ispod radara, skrivajući konkretne obrise i pravu pozadinu pozitivnog trenda koji je nanovo aktualiziran, najprije u segmentu metala, a onda i na brojnim drugim tržištima roba. Dijelom je, dakako, na djelu uobičajena izmjena ciklusa, svojstvena cijenama sirovina, no konsolidacija je dio puno veće priče kojoj se kraj još uvijek ne nazire.

Deficit na tržištu bakra

U ovoj je epizodi meta pokušaja preuzimanja Anglo American, tipičan rudarski konglomerat koji svijet opskrbljuje izdašnim količinama različitih sirovina. Za početak, Anglo American je najveći svjetski proizvođač platine, a u svom portfelju ima još i rudnike dijamanata (De Beers), ugljena, željezne rudače, nikla i – bakra.

Ovo potonje je zvijezda vodilja za BHP, najvećeg među najvećima koji je, kao i većina rivala, izrastao upravo na krilima dugogodišnje konsolidacije. S triput većom tržišnom kapitalizacijom, BHP umjesto gotovine drugoj strani nudi zamjenu dionica, ali pod određenim uvjetima. Analitičari procjenjuju kako u novoj kompaniji ne bi bilo mjesta za dijamante (zasad u sferi nagađanja), a i prije spajanja Anglo American bi se trebao riješiti dijela imovine vezane uz željezo i platinu.

Ključan je, dakle, segment koji u tim uvjetima nije spomenut: na BHP i Anglo American zajedno otpada oko desetina globalne opskrbe bakra, metala koji bi trebao igrati ključnu ulogu u zelenoj (energetskoj) tranziciji. Ako niste znali, električni automobili iziskuju dvostruko više bakra od klasičnih modela koje pogone motori s unutarnjim izgaranjem, dok je količinu bakra potrebnu za nadogradnju električne mreže (rastegnute nizom obnovljivih izvora energije manje snage) praktički nemoguće procijeniti.

U tom kontekstu svakako valja spomenuti još i nikal, također visoko na list traženih sirovina u kontekstu borbe protiv klimatskih promjena, koji od početka godine bilježi rast cijene od oko 16%.

Čak i konzervativne analize, u kojima nema mjesta odveć ambicioznim net-zero ciljevima (barem ne u skorijoj budućnosti), navode kako bi se potražnja za bakrom tijekom idućih desetak godina mogla povećati barem čak trećinu. Problem, međutim, leži u činjenici da je razvoj novih rudnika prilično skup i dugotrajan hobi, te je, barem iz perspektive proizvođača, preuzimanje postojećih puno jednostavnije i isplativije. Za nove depozite bakrene rudače valja kopati sve dublje, a dodatno opterećenje na strani troškova predstavljaju i sve rigidniji ekološki standardi.

Uzlet cijena

S&P Global Market Intelligence u svom izvješću navodi niz frapantnih podataka: tijekom protekla dva desetljeća, razvoj prosječnog rudnika bakra do konačne faze maksimalne eksploatacije iziskuje otprilike 16 godina, te podrazumijeva troškove koji se penju do 3,5 milijardi dolara na godišnjoj razini za proizvodnju od oko 100 tisuća tona. Usporedbe radi, šačica najvećih rudnika u svijetu izbacuje četiri ili pet puta veću količinu sirovina godišnje.

Iz tih procjena onda proizlazi kalkulacija kako novo nalazište proizvođače može koštati i do 30 tisuća dolara po toni bakra, odnosno triput više od aktualne cijene na tržištu, dok je BHP, kada se recentna ponuda stavi u kontekst godišnje proizvodnje Anglo Americana, trenutno spreman platiti relativno izdašnu premiju koja korespondira s otprilike dvadesetak tisuća dolara po toni bakra.

Globalna ravnoteža između (deficitarne) ponude i (rastuće) potražnje nameću potrebu novih ulaganja u visini 150 milijardi dolara tijekom idućeg desetljeća, kako bi se na površinu izvuklo dodatnih osam milijuna tona godišnje. Tako barem govore procjene Goldman Sachsa.

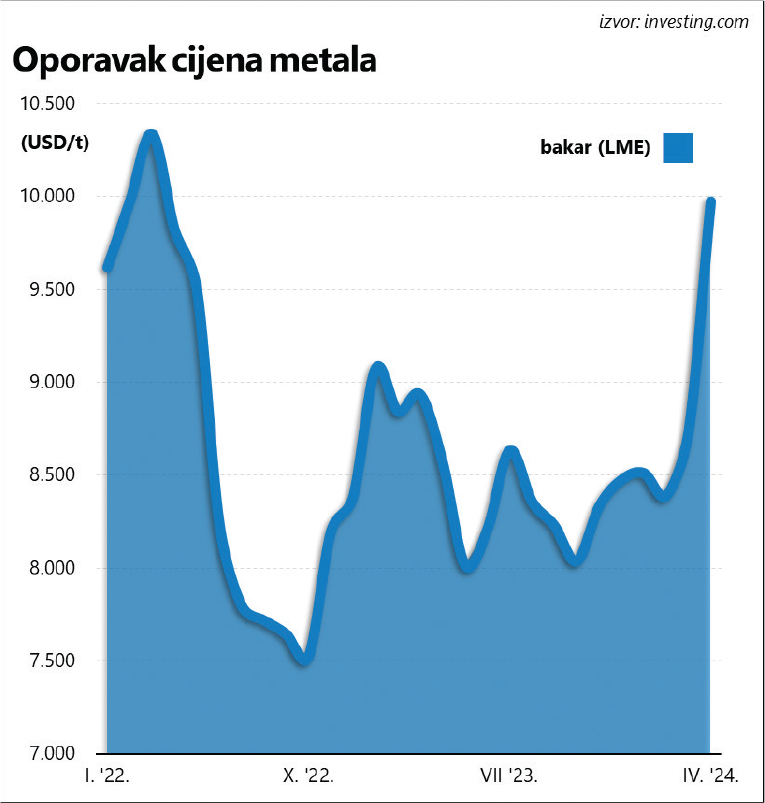

Rast proizvodnje, dakako, trebali bi financirati – kupci. Drugim riječima, projicirani deficit podrazumijeva daljnji rast cijena koje od početka godine već bilježe zamjetan rast. U samo četiri mjeseca cijena bakra uvećana je za gotovo petinu, do najviše razine u posljednje dvije godine, i što je još važnije, samo je na korak do povijesnog rekorda postavljenog u ožujku 2022. godine, neposredno nakon početka ruske agresije na Ukrajinu.

Budućnost je očito i na pameti čelnicima Anglo Americana koji su inicijalnu ponudu za preuzimanje glatko odbili; itekako su svjesni navedenih činjenica i vjerojatno računaju kako je objavom ponude BHP tek započeo proces koji se lako može prometnuti u grozničavu licitaciju.

Potencijalnih kandidata nipošto ne nedostaje: Rio Tinto, Vale i Glencore, sve redom ugledna imena s Top 10 ljestvice najvećih svjetskih rudarskih kompanija, slove kao najizgledniji kandidati. Njima potom treba pridodati i kineske igrače koji mogu računati na izdašnu državnu potporu, ne samo u financijskom, već i u političkom smislu. Naime, Kinu i Južnoafričku Republiku povezuje BRICS, ali i ne osobito prijateljski odnosi s razvijenim zemljama ili privatnim sektorom uopće.

Ovo potonje moglo bi biti od presudne važnosti jer je PIC (Public Investment Corporation), produžena ruka južnoafričkog ministarstva financija, najveći pojedinačni dioničar kompanije (nešto više od 8% vlasničkog udjela) koja uživa status jednog od najvećih poslodavaca u državi. Pritom PIC otvoreno iskazuje skepsu kada je u pitanju BHP i ponuda za preuzimanje. U očekivanju cjenovnog rata aktualna cijena dionica je vrlo brzo nadmašila početnu ponudu od 25 funti po dionici, a priča bi lako mogla eskalirati rastom i iznad 30 funti, što dovoljno govori o raspoloženju investitora, izvedenom iz percipiranih interesa velikih igrača.

Kraj anti-inflacijske epizode

Bitna rola koju bi u cijeloj priči mogla odigrati Kina pokazuje kako geopolitički faktori postaju vrlo bitna stavka i u segmentu proizvodnje metala. Doduše, nigdje još nisu toliko izraženi kao što je to slučaj s energentima; tamo zapravo već odavna diktiraju i fundamentalne odnose na tržištu, tragom osovine Saudijska Arabija – Rusija koja ograničavanjem ponude pokušava zadržati visoke cijene sirove nafte. I to im zasad očito polazi za rukom; za razliku od korekcije cijena prirodnog plina, sirova nafta se može pohvaliti pozitivnim pomakom od 15% od početka godine. Koliko dugo može potrajati uzlazan trend? Ovisi, u značajnoj mjeri i o geopolitičkim faktorima.

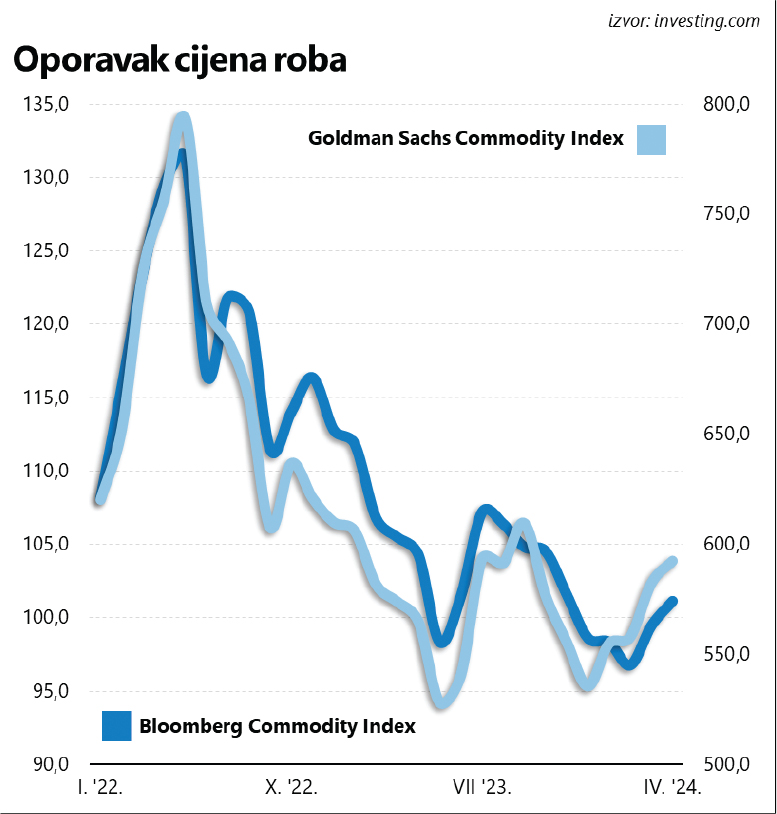

No znakovito je pritom da Svjetska banka vjeruje kako se u robe ne trebamo previše uzdati u kontekstu inflacijskih pritisaka. U recentnom se izvješću navodi kako je sva prilika da cijene sirovina idućih godina neće vući stopu inflacije prema dolje, a negativan trend označava – zaključenim. I u ovom se slučaju spominje geopolitika koja je pružila čvrsto tlo brojnim sirovinama i privela kraju podulje razdoblje rasprostranjene korekcije cijena.

Na tragu potonje konstatacije je i izvedba šačice relevantnih indeksa koji redom upućuju na bottoming out fenomen, dajući naslutiti kako su cijene dosegle dno i promijenile smjer kretanja.

“Inflacija na globalnoj razini nije poražena”, tvrdi Indermit Gill, glavni ekonomist Svjetske banke, upozoravajući kako na ključnu komponentu negativnog trenda inflacije više ne možemo računati. Ukoliko se teza o divergenciji (opadajućeg) globalnog gospodarskog rasta i (rastućih) cijena roba pokaže točnom, mogla bi bitno zakomplicirati pozicije monetarnih vlasti širom svijeta i odgoditi priželjkivano snižavanje kamatnih stopa. Kao da već nisu dovoljno neugodne povijesne paralele s 2008. godine, kada smo zadnji puta vidjeli na djelu spomenutu divergenciju.

Navedene teze uparene su upravo s očekivanjima daljnjeg rasta cijena bakra i sirove nafte. Iz perspektive Svjetske banke, bakar je siguran pobjednik energetske tranzicije, dok nafta i dalje obilato koristi tenzije na Bliskom istoku; ukoliko stvari krenu u smjeru daljnje eskalacije sukoba, ni granica od 100 dolara po barelu ne čini se tako dalekom ili nedostižnom. A u tom je slučaju posve izlišno razglabati o smirivanju inflacije.