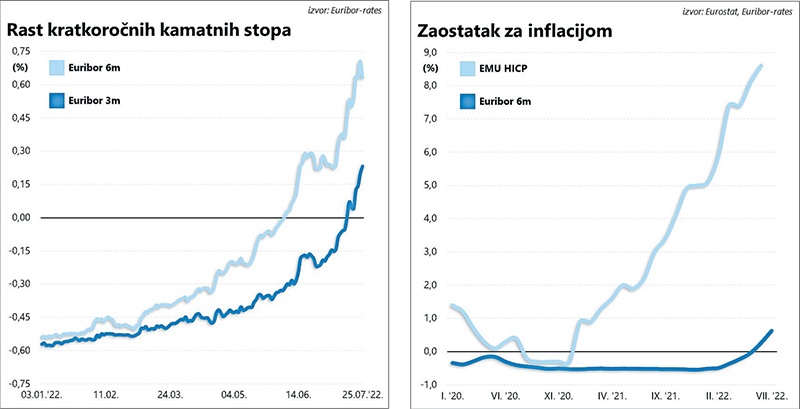

Nakon pauze duge više od jednog desetljeća, Europska središnja banka (ECB) u srpnju je napokon donijela odluku o povećanju ključnih kamatnih stopa koja otprilike nikoga nije iznenadila.

Potez je ionako izrijekom najavila Christine Lagarde, a niti naoko agresivnija promjena kursa monetarne politike, obilježena podizanjem ključnih kamatnih stopa za 50 postotnih bodova, u aktualnim se okolnostima ne može nazvati osobitim iznenađenjem.

Važna obavijest:

Sukladno članku 94. Zakona o elektroničkim medijima, komentiranje članaka na web portalu Poslovni.hr dopušteno je samo registriranim korisnicima. Svaki korisnik koji želi komentirati članke obvezan je prethodno se upoznati s Pravilima komentiranja na web portalu Poslovni.hr te sa zabranama propisanim stavkom 2. članka 94. Zakona.Uključite se u raspravu