Od početka godine američki Nasdaq Composite je namaknuo rast od čak 30%, u najvećoj mjeri nadoknadivši prošlogodišnje gubitke. Za sve one koji pozornije prate zbivanja na Wall Streetu, brojka ne predstavlja nikakvo iznenađenje; umjetna inteligencija je dobrano zagolicala maštu investitora, čime se ponajviše okoristila Nvidia, no optimisti su, to je očito, svojski zagrizli za dionice u cjelini, demonstrirajući zamjetno manju averziju spram rizika.

Unatoč agresivnoj i globalno rasprostranjenoj kampanji podizanja kamatnih stopa, a onda posljedično i strahu od recesije, ovo je za većinu tržišta kapitala godina oporavka. Nad tržištima se, doduše, nadvila sjena slabijeg gospodarskog rasta (a ponegdje i brojki s negativnim predznakom), no popriličan je broj burzovnih indeksa širom svijeta svejedno uspio anulirati manji ili veći dio gubitaka uknjiženih prošle godine, dok je šačici njih pošlo za rukom i više od toga. U toj malobrojnoj skupini našli su se i hrvatski indeksi.

IT sektor u tragovima

S njihovom se ovogodišnjom izvedbom samo rijetki mogu mjeriti – u najbližem susjedstvu Budimpešta (pogonjena dvoznamenkastom stopom inflacije), a nešto dalje Malta, Cipar, Turska i Irska. Ostatak Starog kontinenta bilježi manji ili veći zaostatak za skokom od 23% koji je od početka siječnja do sredine kolovoza ostvario CROBEX.

Zvuči pomalo nevjerojatno, posebice kada se uzme u obzir struktura domaćeg tržišta kapitala, na kojem je izdanke globalno popularne IT industrije moguće naći samo u tragovima. Pritom je možda još važniji od relativne promjene podatak kako se indeks Zagrebačke burze primaknuo na korak do granice od 2500 bodova, doguravši do najviše razine u posljednjih 15 godina.

Nije to mala stvar, jer upravo se burne 2008. godina optimistična priča s domaćeg tržišta kapitala, pogonjena iznimno potentnom infuzijom svježeg kapitala (koja je uspjela uvući u priču i brojne male ulagače), raspala poput kule od karata.

Zahvaljujući događajima s druge strane Atlantika, balon se tada naprasno rasplinuo, ostavivši iza sebe horde razočaranih investitora. Mnogi od njih su u međuvremenu potpuno digli ruke od dionica, što aktualnu renesansu tržišta (barem u kontekstu rasta cijena) čini još važnijom. Pozitivan trend, naime, nije (kao onomad) puka funkcija bujajuće likvidnosti koja je dovela do ogromnog nesrazmjera između ponude (prodavatelja) i potražnje (kupaca), pri čemu je potonja komponenta nezadrživo gurala domaće dionice i indekse uzlaznom putanjom. Realizirani obujam trgovine i broj transakcija sada su zamjetno tanji, no domaće su dionice, unatoč bitno manjem interesu investitora, ostvarile uistinu impresivnu izvedbu.

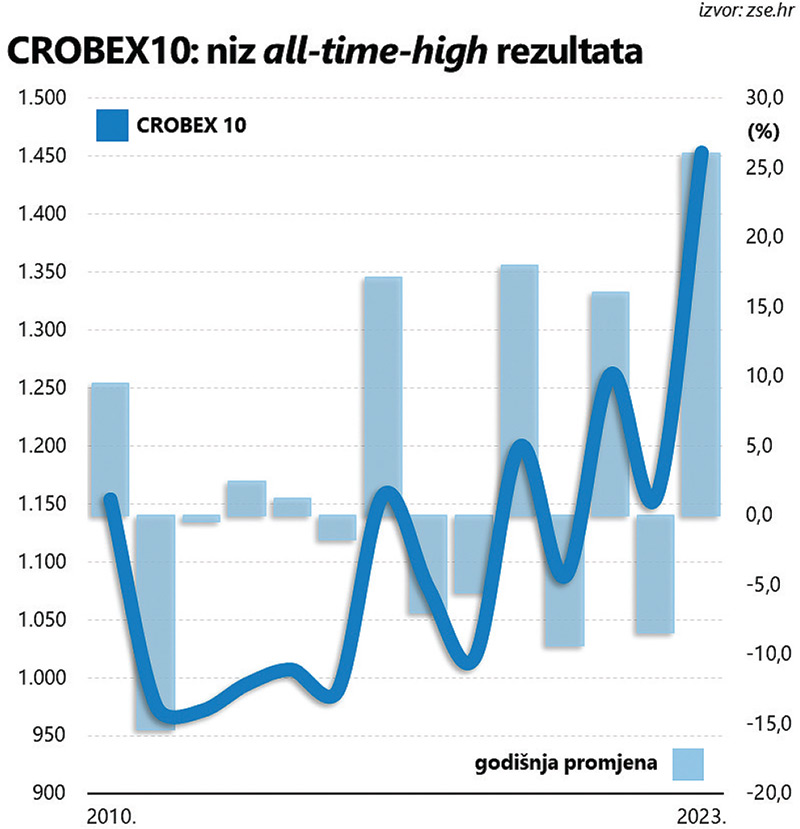

Na krilima tog rasta manji i mlađi domaći indeks, CROBEX 10, čija povijest seže u prošlost samo do 2010. godine (i ne prikazuje krah uvjetovan velikom financijskom krizom), ove je godine namaknuo niz svježih all-time-high rezultata, te nešto bolji rezultat od svog starijeg brata (+26%).

A onda opet, domaće tržište kapitala, barem kada su u pitanju konvencionalni indikatori fundamentalne analize (poput P/E omjera), ne spada među jeftinija u regiji. Daleko je to od nabujalih valuacija hi-tech sektora razvijenih zemalja, ali upućuje na relativno visoka očekivanja ulagača. A to bi moglo još više doći do izražaja u bližoj budućnosti, jer će se slabija ekonomska aktivnost ključnih vanjskotrgovinskih partnera poput Njemačke i Italije zasigurno odraziti i na intenzitet gospodarskog rasta u Hrvatskoj, a onda, logično, i na poslovne rezultate korporativnog sektora.

Stoga nije zgorega baciti oko na recentne objave polugodišnjih poslovnih rezultata, obznanjenih krajem srpnja, koji nude nešto širi kontekst uzlaznog trenda cijena dionica. U ovom slučaju usredotočit ćemo se na elementarne brojke najzvučnijih domaćih imena (u sastavu CROBEX 10) indeksa, jer je ionako riječ o najlikvidnijim izdanjima kojima se u pravilu najčešće trguje.

Najviši prihod i dobit u prvom polugodištu ostvario je Hrvatski telekom/D. Puklavec/PIXSELL

Solidna stopa rasta

U toj skupini odabranih, samo su dvije kompanije u prvih šest mjeseci ove godine, u odnosu na isto razdoblje lani, zabilježile pad prihoda: Ericsson Nikola Tesla (sa simboličnim minusom od 2%), te Atlantska plovidba, kojoj su prihodi gotovo prepolovljeni nakon što je zamjetno splasnuo eksplozivan rast cijena vozarina (koji korijene vuče još iz doba lockdowna i ogromnih problema u globalnim lancima opskrbe).

Uz par negativnih brojki, agregirani se rezultat može u najmanju ruku okarakterizirati solidnim: prosječna stopa rasta ostvarenih prihoda iznosi 9,9%, dok je medijan još viših 14,4%. Isključimo li nominalno očajan rezultat Atlantske plovidbe, prosjek se penje gotovo do 16% i nedvojbeno nudi povoda za optimizam, svjedočeći o vrlo živahnom domaćem korporativnom sektoru koji predvodi HT, s gotovo pola milijarde eura prihoda u prvih šest mjeseci ove godine. Najveći rast pritom bilježe Končar i Arena Hospitality Group, a poslovanje turističkog terceta zasad i ne ukazuje na probleme u pogledu rezultata turističke sezone.

Rezultati su nešto šarolikiji u kategoriji ostvarene dobiti. Točnije, tri kompanije u prvoj polovici godine bilježe negativan rezultat (gubitak), makar zapravo najviše strši Atlantska plovidba, koja je nakon gotovo 17 milijuna kuna lanjske dobiti, sada uknjižila milijun eura gubitaka. Prema kriteriju relativne promjene, četiri su kompanije zabilježile lošiji rezultat (manju dobit ili veći gubitak), zbog čega ne treba očekivati značajniju redukciju ranije spomenutog P/E indikator (zarade kompanija su u nazivniku).

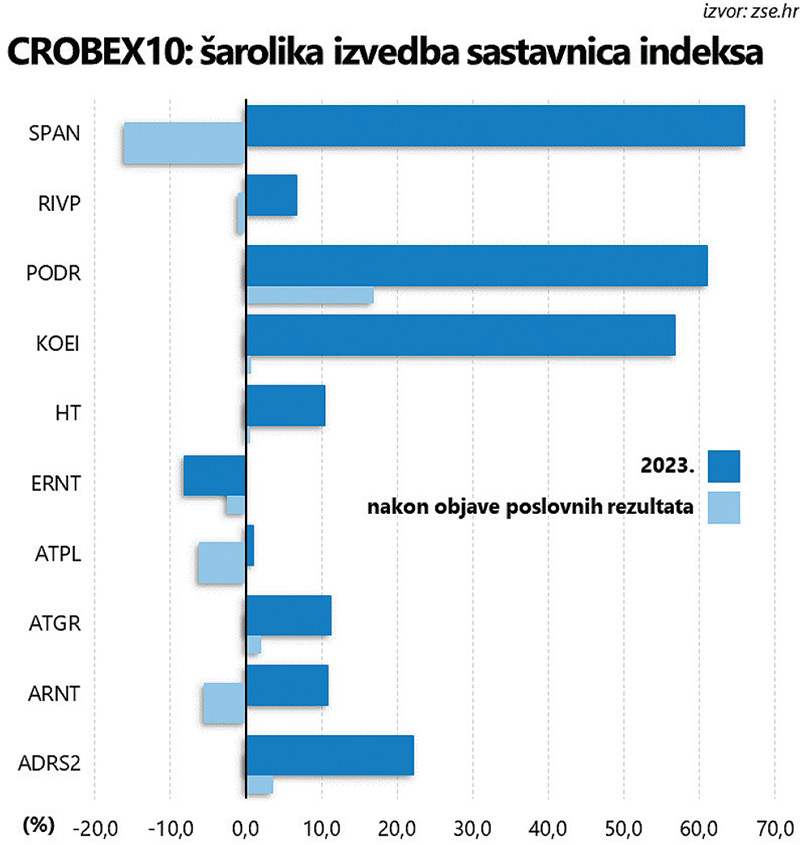

Na vrhu je opet HT, sa 54 milijuna eura plusa, no uvjerljivo je najveći pomak uknjižila Podravka, uvećavši na godišnjoj razini ostvarenu dobit za čak 70%, a to se (uza ostale faktore) evidentno odrazilo i na ovogodišnju izvedbu dionica. Jer Podravka je dio terceta (koji još čine Span i Končar) koji je najviše vukao domače burzovne indekse uzlaznom putanjom – u odnosu na početak godine, dionice su sredinom kolovoza bile u plusu od čak 61%. Bolji od toga, barem kada je riječ o sastavnicama indeksa, samo je Span, čija je tržišna kapitalizacija u nepunih devet mjeseci uvećana za čak dvije trećine.

Savršeno poklapanje

Premda je dionicama u sastavu indeksa pridružena različita težina, prosječan pomak cijene promatranih deset dionica savršeno se poklapa s kretanjem indeksa, ali je zato medijan bitno niži i iznosi bitno skromnijih 11%. To i ne čudi previše, obzirom je raspon oscilacija prilično širok: od 8,1% minusa za dionice Ericsson Nikole Tesle (jedinog gubitnika u ovom odabranom društvu), do spomenutih 66% plusa za Span. U načelu, naravno, bolji rezultati pridonose boljoj izvedbi dionica, no u šumi kojekakvih faktora i različitih preferencija ulagača teško je izolirati egzaktan utjecaj ove ili one varijable.

Ali zato poslovne rezultate možemo nešto tješnje povezati s kretanjem dionica ukoliko mjerimo pomake ostvarene tek nakon objave kvartalnih izvješća. Interpretacija je, naravno, podložna brojnim ogradama; primjerice, minus od 16% za dionice Spana u kolovozu (rezultati su objavljeni 31. srpnja) vjerojatno je dijelom i posljedica akumulacije profita nakon spektakularnog rasta (pojedini veliki dioničari očito su više nego zadovoljni ostvarenim), baš kao što je gotovo identičan pomak za dionice Podravke, ali s pozitivnim predznakom, posljedica preslagivanja u vlasničkoj strukturi.

U toj su kompleksnoj križaljci, pored Spana, nekako najlošije prošle dionice Atlantske plovidbe (-6,1%), ali jednako tako valja istaknuti i činjenicu da je čak polovica izdanja u sastavu indeksa u razdoblju nakon objave poslovnih rezultata skliznula u minus. Bez Podravke bi se vjerojatno i indeks našao na negativnom teritoriju, što možda upućuje tek na uobičajeno ljetno zatišje, potpomognuto nešto izraženijom korekcijom na globalnoj razini, ali je dijelom zasigurno i refleksija zadovoljstva investitora iskorakom cijena dionica od početka godine, a onda i nešto defenzivnijeg pristupa.