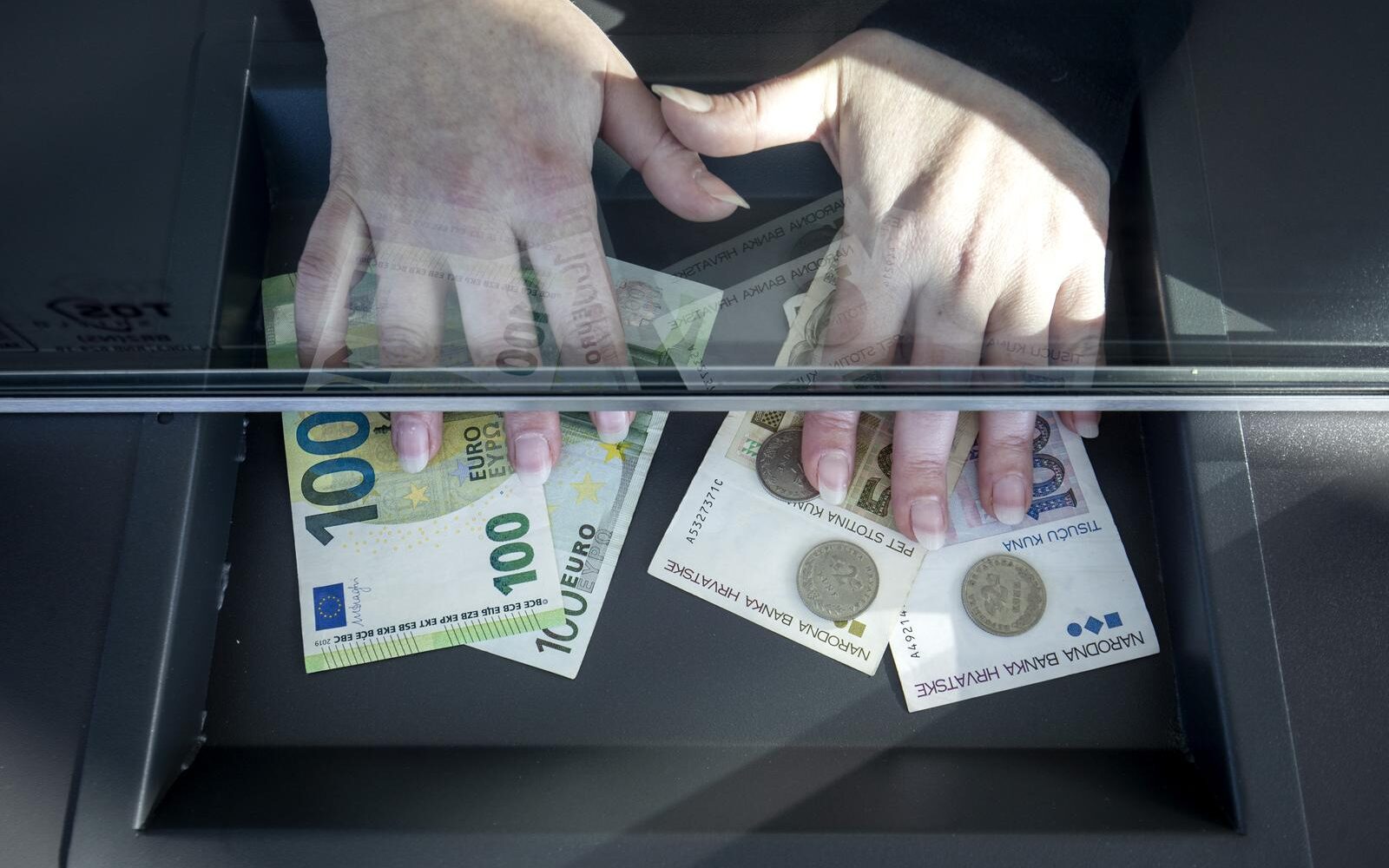

S eurom pred vratima, izvjesno početkom 2023., jedno od glavnih pitanja bit će tečaj po kojem će se mijenjenjati kune. Prostora za manevar nema puno jer pravila nalažu ciljanje oko središnjeg pariteta 7,5345.

Iz kruga izvoznika godinama su stizale kritike da je kuna prejaka argumentirajući da ih to čini nekonkuretnima u izvozu, a svojedobno je ideju deprecijacije podržala i bivša predsjednica Kolinda Grabar Kitarović.

Važna obavijest:

Sukladno članku 94. Zakona o elektroničkim medijima, komentiranje članaka na web portalu Poslovni.hr dopušteno je samo registriranim korisnicima. Svaki korisnik koji želi komentirati članke obvezan je prethodno se upoznati s Pravilima komentiranja na web portalu Poslovni.hr te sa zabranama propisanim stavkom 2. članka 94. Zakona.Uključite se u raspravu